Immobilien spielen eine bedeutende Rolle beim Vermögensaufbau und der finanziellen Altersabsicherung. Ein wesentlicher Faktor ist die Wertsteigerung von Immobilien im Laufe der Zeit. Auch der Kauf eines Eigenheims macht es möglich, Kapital anzusparen und einen Vermögenswert zu schaffen. Daher kann das Immobilie kaufen später einen guten Teil des Gesamtvermögens ausmachen. Investitionen in Mietobjekte bieten zudem die Möglichkeit, regelmäßige Mieteinnahmen zu generieren. Diese Einnahmen sind eine stabile Einnahmequelle und können zur Deckung von Ausgaben oder als zusätzliches Einkommen genutzt werden. Mietobjekte können eine rentable Investition sein. Darüber hinaus kann das Eigenheim als Alterssicherung gesehen werden. Es kann eine wichtige Rolle bei der finanziellen Absicherung spielen. Durch den Besitz eines Eigenheims entfallen monatlichen Mietkosten und reduziert die Lebenshaltungskosten. Die beständige Wertsteigerung von Immobilien, die Möglichkeit regelmäßiger Mieteinnahmen und die Reduzierung der Lebenshaltungskosten durch den Besitz eines Eigenheims sind nur einige der Vorteile, die Immobilien als Vermögensanlage bieten. Daher ist es sinnvoll, Immobilien als Teil einer langfristigen finanziellen Strategie in Betracht zu ziehen. Weitere Artikel über die Bebaubarkeit und den Kauf eines Grundstücks findest Du hier.

Ertragswert einfach erklärt -Immobilien Verkaufswert berechnen

Im Investoren-Alltag werden Formeln genutzt, um den Verkehrswert einer Immobilie zu berechnen. Man betrachtet z.B. den sogenannten Gebäudeertragswert. Was das genau ist, erfährst Du in diesem Artikel. Einen Immobilien Verkaufswert berechnen ist auch für Unerfahrene kein Problem. Den Ertragswert einfach berechnen kannst Du auch mit unserem Tool (Verkehrswert berechnen Excel). Für Investoren ist der Gebäudeertragswert eine wichtige Größe. Merke: Du solltest ein Objekt stets zu einem Kaufpreis unter dem Gebäudeertragswert erwerben. Je größer der Abstand zwischen Kaufpreis und dem Gebäudeertragswert ist, desto lukrativer ist die Investition – je geringer der Abstand, desto weniger lohnt sich der Immobilienkauf. Rechne das vor einem Kaufangebot immer durch, dabei können wir Dich gerne unterstützen.

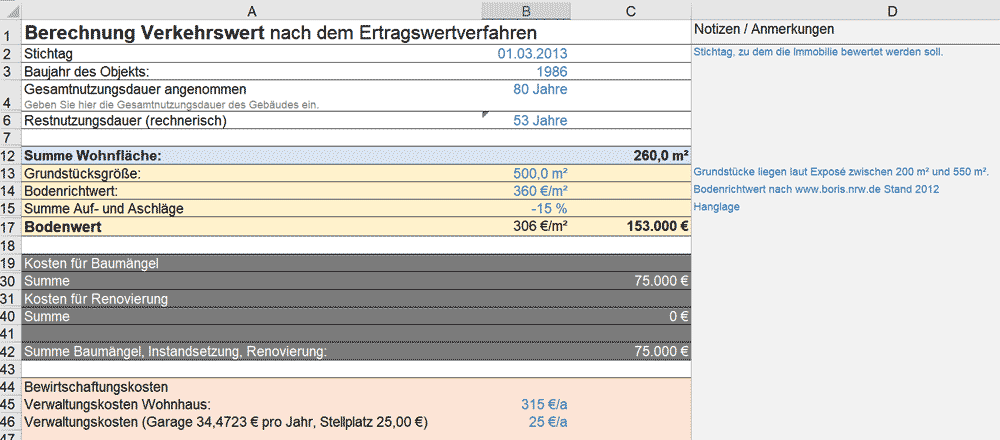

Excel Tool Verkehrswert als Ertragswertverfahren – Download

Im Live-Seminar lernen, eine Wertermittlung korrekt aufzustellen – einfach hier anfragen.

Finanzierung von Immobilien

Im Gegensatz zu anderen Kreditarten, ermöglichen Immobilienkredite eine Finanzierung mit einem relativ geringen Eigenkapitalanteil. Während der Kredit sich abbezahlt, steigt im Normalfall gleichzeitig der Wert einer Immobilie. Man sollte jedoch beachten, dass sich der Immobilienmarkt und die Rahmenbedingungen immer verändern können. Solche Veränderungen simuliert man am besten mit unserem Kalkulationstool. Um die Vorteile von Immobilien im Rahmen der Altersabsicherung optimal zu nutzen, ist eine kluge Investitionsstrategie sowie eine umfassende finanzielle Planung entscheidend.

Die Baukosten sind von 2022/2023 um rund fünfzehn Prozent gestiegen! Daher werden größere Baumaßnahmen und Sanierungsarbeiten an Immobilien in aller Regel finanziert. Hier findest Du eine Schnellberechnung für Baufinanzierungen. (Verlinkung zu Werbepartner *)

Vervielfältiger als Messlatte

Der Vervielfältiger misst die Rentabilität von Immobilien. Vereinfacht gesagt, wird der Vervielfältiger berechnet, indem man den Kaufpreis einer Immobilie durch die Jahresmiete teilt. Der Vervielfältiger gibt an, wie lange es dauert, bis sich der Kaufpreis durch die Mieteinnahmen amortisiert hat. Nebenkosten, wie Maklergebühren und Grunderwerbssteuer werden dabei mit einbezogen. Ein Vervielfältiger von “10” bedeutet, dass der Kaufpreis nach 10 Jahren durch Mieteinnahmen ausgeglichen wird. Der Vervielfâltiger ist vor allem für Investoren, die auf Mieteinnahmen abzielen, interessant. Der Vervielfältiger zeigt, wie stark sich der erwartete Gewinn eines Gebäudes über die gesamte Nutzungsdauer hinweg erhöht. Ein niedriger Liegenschaftszins führt zu einem höheren Vervielfältiger, da die Immobilie wertstabil ist und voraussichtlich auch in Zukunft hohe Erträge generieren wird. Eine lange Restnutzungsdauer erhöht ebenfalls den Wert des Vervielfältigers, da der Investor über viele Jahre hinweg von den Erträgen profitieren kann.

Vervielfältiger, Renditefaktor oder Kapitalisierungsfaktor?

Der Name “Vervielfältiger” ist die häufigste Bezeichnung für den Faktor, der bei der Ertragswertermittlung zur Berechnung des Verkehrswerts einer Immobilie verwendet wird. In der Praxis nutzt man auch andere Namen. So wird der Vervielfältiger auch als Kapitalisierungsfaktor oder Renditefaktor bezeichnet, da er den Ertrag einer Immobilie in einen Kapitalwert umrechnet. Man nennt ihn auch Multiplikator, da er den Ertrag einer Immobilie mit einem Faktor multipliziert, um den Verkehrswert zu ermitteln. In der Praxis werden die Bezeichnungen synonym verwendet. Die Literatur unterscheidet deutlicher. So wird der Vervielfältiger als “Kapitalisierungsfaktor” bezeichnet, wenn er dem Ertragswert einer Immobilie dient. Soll hingegen die Rendite berechner werden, sagt man “Renditefaktor”.

Weitere, weniger gebräuchliche Bezeichnungen für den Vervielfältiger sind: Ertrags-Kapital-Verhältnis, Kapital-Ertrags-Verhältnis, Kapitalisierungs-Rendite, Rendite-Kapitalisierung. Die Wahl der Bezeichnung hängt in erster Linie vom jeweiligen Kontext ab. Ein hoher Vervielfältiger bedeutet also eine hohe Rendite, während ein niedriger Vervielfältiger auf eine niedrige Rendite hinweist.

Der Vervielfältiger ist immer nur eine Momentaufnahme! Veränderungen bei Miete, Zinsen oder Marktwert beeinflussen den Vervielfältiger. Der Vervielfältiger ermöglicht eine grobe Einschätzung der wirtschaftlichen Performance einer Immobilieninvestition, ist jedoch nur ein Faktor von vielen. Standort, Marktbedingungen und zum Beispiel Instandhaltungskosten sind ebenfalls relevant.

Excel Tool Verkehrswert als Ertragswertverfahren – Download

Im Live-Seminar lernen, eine Wertermittlung korrekt aufzustellen – einfach hier anfragen.

Der Liegenschaftszins

Der Liegenschaftszins zeigt ebenfalls, wie hoch die Rendite einer Immobilie ist. Er wird in Prozent angegeben. Gutachterausschuss der Kommune ermittelt den Liegenschaftszinssatz . Er bildet die marktübliche Renditeerwartung ab und kann von Kommune zu Kommune sehr stark abweichen. Um den Liegenschaftszins selbst zu berechnen, multipliziert man den Jahresreinertrag mit 100 und teilt das Ergebnis durch den Kaufpreis. Der Jahresreinertrag sind die Nettomieteinnahmen nach Abzug der Bewirtschaftungskosten. Dazu zählen unter anderem Instandhaltung, Reparaturen, Versicherungen und Steuern. Beispiel: Ein Mehrfamilienhaus hat einen Jahresreinertrag von 100.000 € und kostet 5 Mio. Der Liegenschaftszins beträgt dann 2 %. Die Immobilie erwirtschaftet eine Rendite von 2 Prozent pro Jahr. Der Liegenschaftszins wird zur Bewertung von Immobilien verwendet und kann auch als Vergleichswert für andere Immobilien herangezogen werden. Die Höhe des Liegenschaftszinses hängt von verschiedenen Faktoren ab, wie zum Beispiel:

- Lage der Immobilie

- Art der Immobilie

- Zustand der Immobilie

- Marktsituation

In Großstädten sind die Liegenschaftszinsen in der Regel höher als in ländlichen Regionen. Bei Wohnimmobilien sind die Liegenschaftszinsen in der Regel niedriger als bei Gewerbeimmobilien. Bei neuen Immobilien sind die Liegenschaftszinsen in der Regel niedriger als bei alten Immobilien usw. Der Liegenschaftszins ist ein wichtiger Faktor bei der Entscheidung, ob eine Immobilie eine gute Investition ist.

Die Jahresnettomiete

Die Jahresnettomiete einer selbstgenutzten Immobilie ist irrelevant. Bei Eigennutzung spielen andere Faktoren wie Wohnqualität, Lage und individuelle Bedürfnisse der Eigentümer eine größere Rolle. Bei der Suche nach einer Immobilie als Geldanlage ist die Jahresnettomiete aber entscheidend. Sie gibt an, wie viel Mieteinnahmen eine vermietete Immobilie pro Jahr generiert. Investoren nutzen diese Kennzahl, um die Rentabilität einer Investition zu bewerten. Ein höheres Verhältnis zwischen Jahresnettomiete und Kaufpreis deutet in der Regel auf eine attraktivere Rendite hin. Die Jahresnettomiete allein reicht jedoch nicht aus, um eine fundierte Investitionsentscheidung zu treffen. Auch andere Faktoren wie Standort, Leerstandsrisiko, Instandhaltungskosten und Marktbedingungen müssen berücksichtigt werden. Der Gebäudeertragswert ist ein Begriff aus der Immobilienbewertung und bezieht sich auf den Ertragswert, den ein Gebäude für seinen Eigentümer generiert. Er wird in der Regel im Rahmen des Ertragswertverfahrens berechnet, das ein Verfahren zur Immobilienbewertung ist.

Excel Tool Verkehrswert als Ertragswertverfahren – Download

Im Live-Seminar lernen, eine Wertermittlung korrekt aufzustellen – einfach hier anfragen.

Verkehrswert mit dem Ertragswertverfahren

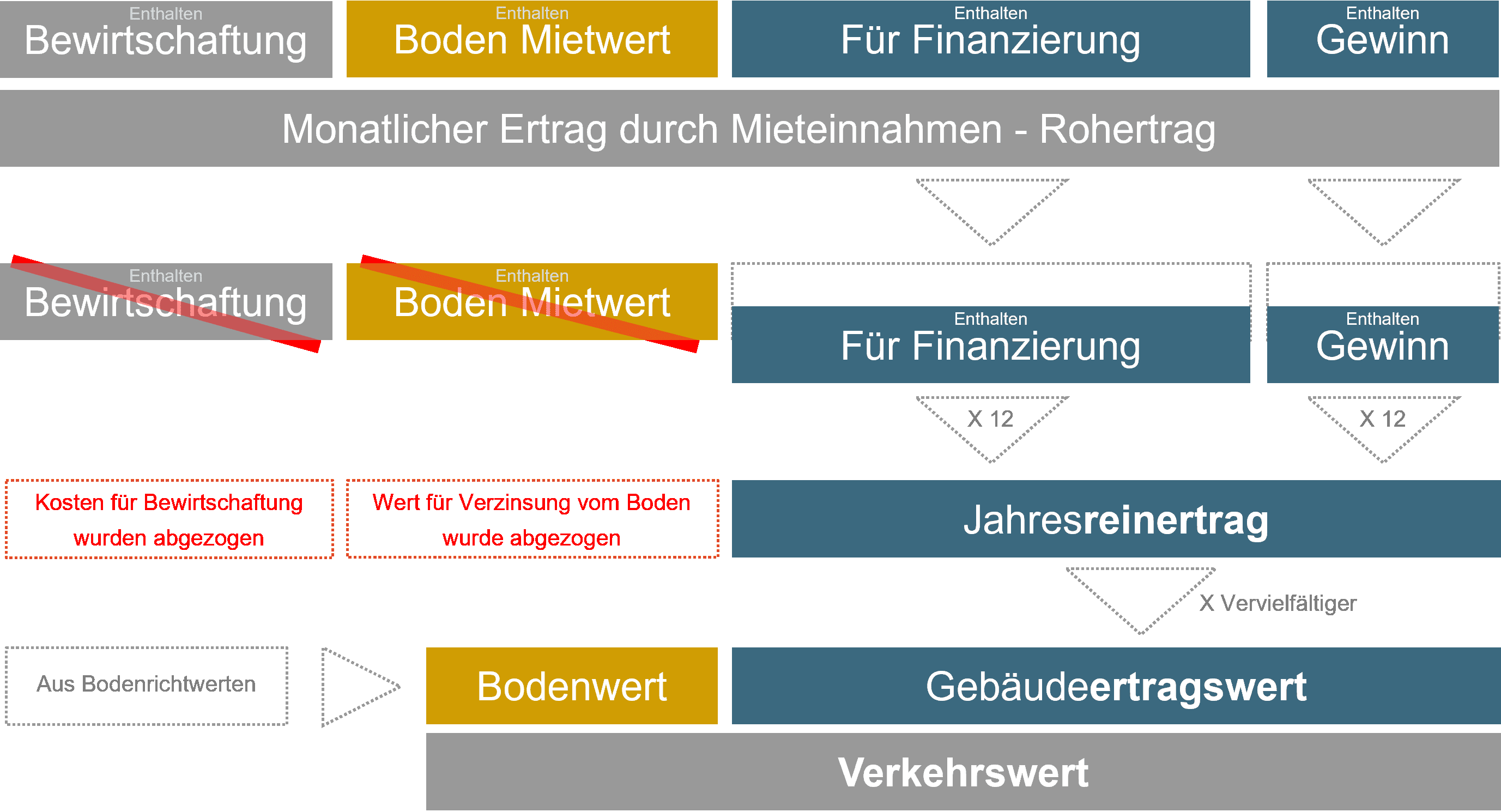

Das Ertragswertverfahren berücksichtigt die Einnahmen aus der Nutzung und Vermietung eines Gebäudes, wie Mieteinnahmen, Pacht oder andere Einkünfte. Kurz gesagt: Der Gebäudeertragswert entsteht, indem die Bewirtschaftungskosten und ein angemessener Zinssatz für das Grundstück vom Rohertrag abgezogen werden. Der verbleibende Ertragswert gibt an, welchen Kapitalwert die Erträge des Gebäudes haben. Die genaue Berechnung des Gebäudeertragswerts (siehe unten) hängt von verschiedenen Faktoren ab, wie den spezifischen Merkmalen des Gebäudes, den regionalen Marktbedingungen und anderen relevanten wirtschaftlichen Parametern. In einigen Ländern wird das Ertragswertverfahren zur Berechnung des Verkehrswerts von Immobilien verwendet. Wie das geht, wird weiter unten erklärt. Das Ertragswertverfahren konzentriert sich nicht auf den Sachwert der Immobilie, sondern darauf, wie viel Gewinn mit der Immobilie erzielt werden kann. Daher wird es besonders bei Immobilien angewendet, die Erträge abwerfen, wie Mietimmobilien, Mehrfamilienhäuser, Gewerbeimmobilien, Büro- und Geschäftsgebäude sowie Spezialimmobilien wie Hotels. Die Berechnung des Ertragswerts ist recht komplex, da Faktoren berücksichtigt werden, die nicht immer verfügbar sind. Für eine exakte Immobilienbewertung nach dem Ertragswertverfahren ist ein Wertgutachten eines Sachverständigen zu empfehlen. Wir bieten diese Leistung an. Eine praktische Excel-Tabelle zum Verkehrswert selbst berechnen bekommst Du ebenfalls bei uns.

Erst Wert berechnen, dann Immobilie kaufen

Um den wahren Wert einer Immobilie bzw. einer Liegenschaft zu ermitteln, werden zunächst die Bodenwerte betrachtet. Die bekommt man entweder durch verkaufte Grundstücke oder über die Bodenrichtwerte der örtlichen Gutachterausschüsse. Die Bodenrichtwerte werden alle zwei Jahre berechnet und in den Bodenrichtwertkarten veröffentlicht. Sie können kostenfrei eingesehen werden. Dabei werden die Preise von verkauften Grundstücken herangezogen und anhand von Faktoren wie Lage oder Topographie angepasst. Danach wird der Grundstücksreinertrag ermittelt.

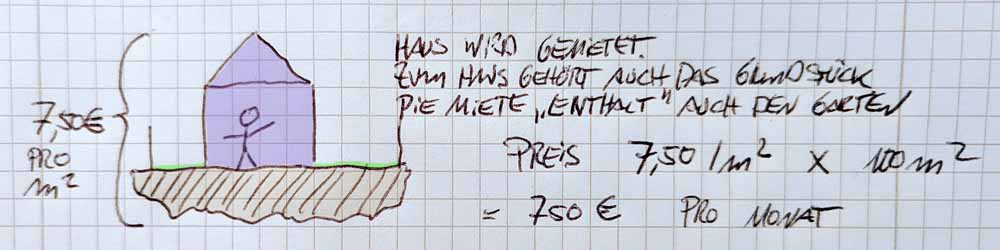

Zunächst entsteht der rechnerische Rohertrag des Hauses über den Mietertrag. Das ist nicht die aktuelle Miete (laut Mietvertrag), sondern die ortsübliche Vergleichsmiete. Vorausgesetzt wird dabei immer eine ordnungsgemäße Bewirtschaftung. Für den Jahresrohertrag wird der Mietertrag auf 12 Monate hochgerechnet. Vom Rohertrag werden zuerst die Bewirtschaftungskosten abgezogen. Mit den Mieten wird natürlich auch das Grundstück bezahlt, auf dem ein Haus steht. Für die jetzt folgende Berechnung des “reinen Gebäude-Ertrags” (Gebäudereinertrag für 1 Jahr) wird die Bodenwertverzinsung (1 Jahr) auch vom Jahresrohertrag abgezogen. Dieser Abzug muss erfolgen, damit der Grundstückswert nicht doppelt erfasst wird, denn ganz am Ende der Berechnung entsteht der Verkehrswert, indem Bodenwert und Gebäudeertragswert addiert werden.

Die jährliche Bodenwertverzinsung basiert auf dem Liegenschaftszinssatz, der den marktüblichen Zinssatz für die Verzinsung der Liegenschaft darstellt. Der Liegenschaftszins ist in der Immobilienwertermittlungsverordnung (ImmoWertV) festgelegt. Er gibt den Zinssatz an, mit dem die Verkehrswerte von Grundstücken üblicherweise verzinst sind. Dabei spiegelt er sowohl die potenzielle Rendite eines Grundstücks als auch das zu erwartende Investitionsrisiko wider. Um den Liegenschaftszins zu berechnen, teilt man den Nettojahresreinertrag durch den Kaufpreis der Immobilie. Ein niedriger Liegenschaftszins deutet auf eine wertstabile Immobilie hin und verringert das Risiko für Investoren. Beispielsweise beträgt der Liegenschaftszins bei Grundstücken mit Einfamilienhäusern 0,5 bis 3,5 Prozent. Bei Grundstücken mit Mietwohnungen bis zu 5 Prozent. Bei Grundstücken mit Gewerbeimmobilien kann der Zins bis zu 8 Prozent betragen. Der Liegenschaftszinssatz wird ebenfalls von den örtlichen Gutachterausschüssen anhand historischer Kaufpreise und Reinerträge ermittelt. Wenn keine Daten vorliegen, schreibt das Bewertungsgesetz einen Liegenschaftszinssatz von 5 % für Mietwohngrundstücke und 6,5 % für Gewerbeimmobilien vor.

Nach Abzug der Bodenwertverzinsung (1 Jahr) wird dann der Gebäudereinertrag (1 Jahr) mit dem Vervielfältiger multipliziert, um den Gebäudeertragswert zu erhalten. Der Vervielfältiger berücksichtigt sowohl den Liegenschaftszinssatz, als auch die Restnutzungsdauer der Immobilie. Je länger die Immobilie genutzt werden kann, desto größer ist der Vervielfältiger. Das Bewertungsgesetz schreibt eine Restnutzungsdauer von mindestens 30 % der wirtschaftlichen Gesamtnutzungsdauer vor. Die wirtschaftliche Gesamtnutzungsdauer ist ebenfalls gesetzlich geregelt und beträgt beispielsweise 70 Jahre für Mehrfamilienhäuser.

Zum Schluss wird der Bodenwert und der Gebäudeertragswert addiert. Nun werden nur noch Wertänderungen berücksichtigt (z.B. der Zustand des Gebäudes, Bauschäden oder Mietbindungen), die den Wert beeinflussen können. So entsteht der Verkehrswert. So wird der Verkehrswer über das Ertragswertverfahrens ermittelt. Dieses Verfahren eignet sich besonders gut für fremdgenutzte Immobilien mit Mieteinnahmen und liefert mit einer realistischen Datengrundlage eine aussagekräftige Bewertung. Man kann damit aber auch selbstgenutzte Immobilien bewerten.

Ein Nachteil des Ertragswertverfahrens ist, dass es stark von der Höhe des Liegenschaftszinses abhängig ist. Ein nicht zutreffender Liegenschaftszins kann den Ertragswert stark verzerren. Insbesondere in ländlichen Gebieten stehen oft zu wenige Daten zur Verfügung, um den Liegenschaftszins genau zu bestimmen. Zudem spiegelt das Verfahren die Mietenentwicklung nur als Schätzwert wider. Bei stark steigenden Mieten kann der tatsächliche Ertragswert am Ende deutlich höher liegen als berechnet, während er bei sinkenden Mieten entsprechend niedriger ausfällt.

Excel Tool Verkehrswert als Ertragswertverfahren – Download

Im Live-Seminar lernen, eine Wertermittlung korrekt aufzustellen – einfach hier anfragen.

Wertgutachten für eine Immobilie benötigt?

Wir beantworten regelmäßig Fragen von Kunden und Besuchern und sammeln die Antworten. Vielleicht findest Du dort einige Antworten zu Deinen Fragen oder neue Informationen.

Hinweis: Auf dieser Seite befinden sich Provisions-Links – auch Affiliate-Links genannt. Diese sind mit „Affiliate Werbung” oder “Verlinkung zu Werbepartner” gekennzeichnet. Erfolgt über die Links eine Bestellung, erhalten wir eine Provision vom Verkäufer. Für Dich als Leser und Besteller entstehen keine Mehrkosten.